能耗“双控”政策对大宗商品的影响

能耗“双控”政策对大宗商品的影响摘要:能耗“双控”制度即能源消费总量和强度双控制度,按省、自治区、直辖市行政区域设定能源消费总量和强度控制目标,对各级地方政

摘要:能耗“双控”制度即能源消费总量和强度双控制度,按省、自治区、直辖市行政区域设定能源消费总量和强度控制目标,对各级地方政府进行监督考核。

国家发改委的能耗“双控”考核实施“红黄绿”灯预警机制:红灯为一级警告,表示形势十分严峻,指未完成进度目标,且与目标值差距大于10%;黄灯为二级预警,表示形势比较严峻,指未完成进度目标,且与目标值差距在10%以内;绿灯为三级预警,表示完成双控进度目标的地区,说明进展总体顺利。

能耗“双控”机制是一项严格的环境规制政策。回溯历史可知,一旦地方的考核绩效出现预警,而后该地区必定会利用行政手段加以控制,力求完成年度目标。这种“预警-整改-达标”的触发机制随着“生态文明”建设理念与“双碳”目标的不断强化而强化。

通过梳理九个被预警省份的主要工业品产能占比发现:有色金属、铁合金、PVC和纯碱将受到较大影响,根据这九省产能占比排序,影响排序如下:铁合金>有色>纯碱>PVC>螺纹钢。

供应端仍是铝价现阶段最主要的矛盾。新疆昌吉要求全区5家企业月产量合计不能超过23.8万吨,广西要求电解铝9月份产量不得超过2021年上半年月均产量的80%,能耗“双控”趋严加剧电解铝供应端紧张程度。预计各地限电限产将继续对供应端产生冲击。消费端来看,国内外电解铝消费表现出较强韧性,预计后续库存将继续下降。综合而言,能耗“双控”的高压之下,电解铝价格有望进一步上涨。

广西和宁夏地区作为铁合金的主产区,限产限电将再度紧缩供给。广西、宁夏两地锰硅产能占全国的31%,预警高悬之下广西要求属于允许类的企业9月产量不得超过上半年月均产量的50%,宁夏则将加大错峰生产力度,预计锰硅供给端将继续收紧。硅铁方面,宁夏、青海、陕西三个能耗“双控”一级预警地区,占全国硅铁产能的61%,同上逻辑,下半年供给端限产带来的价格支持同样值得持续关注。

正文

▌事件

8月17日发改委印发了《2021年上半年各地区能耗双控目标完成情况晴雨表》,从能耗强度降低情况看,今年上半年,青海、宁夏、广西、广东、福建、新疆、云南、陕西、江苏9个省(区)能耗强度同比不降反升,10个省份能耗强度降低率未达到进度要求,全国节能形势十分严峻。文件要求,能耗强度不降反升的9省(区),对所辖能耗强度不降反升的地市州,今年暂停国家规划布局的重大项目以外的“两高”项目节能审查,并督促各地采取有力措施,确保完成全年能耗双控目标特别是能耗强度降低目标任务。

▌一、能源消耗总量与强度“双控”政策

(一)概念介绍

能耗双控制度即能源消费总量和强度双控制度,按省、自治区、直辖市行政区域设定能源消费总量和强度控制目标,对各级地方政府进行监督考核。把节能指标纳入生态文明、绿色发展等绩效评价指标体系,引导转变发展理念。对重点用能单位分解能耗双控目标,开展目标责任评价考核,推动重点用能单位加强节能管理。党的十八届五中全会提出实行能源消耗总量和强度“双控”行动。随着“双碳”战略的落地,“双控”政策成为节能减排的重要抓手,政策效力日益强化。

(二)预警机制

国家发改委对各省、市、自治区的能耗“双控”考核实施“红黄绿”灯预警机制。具体如下:

红灯为一级警告,表示形势十分严峻,指未完成双控进度目标,且实际值与目标值差距大于目标值10%的地区;

黄灯为二级预警,表示形势比较严峻,指未完成双控进度目标,且实际值与目标值差距在10%以内的地区;

绿灯为三级预警,表示完成双控进度目标的地区,说明进展总体顺利。

(三)预警后地方政府则会采取实质性措施

能耗“双控”机制是一项严格的环境规制政策。回溯历史可知,一旦地方的考核绩效出现预警,而后该地区必定会利用行政手段加以控制,力求完成年度目标。我们认为,这种“预警-整改-达标”的触发机制随着“生态文明”建设理念与“双碳”目标的不断强化而强化。

2021年2月7日发改委发布了各地区2019年能耗消费总量和强度双控目标考核结果,公告通报批评了内蒙古自治区(唯一)未完成双控任务。内蒙古政府随即于2月10日召开内蒙古双控新闻发布会,先行确定2021年全区单位地区生产总值能耗降低3%,能耗增量控制在500吨标准煤以内的目标,并表示要制定“一揽子”政策体系。3月9日,内蒙古印发《关于确保完成“十四五”能耗双控目标任务若干保障措施》,明确要求:1)控制高耗能行业产业规模;2)提高准入标准;3)加快淘汰落后产能等多种举措(详见图表1)。

从内蒙古双控政策的细则来看,调控的重点涵盖多种大宗商品。有的本身就是期货上市品种,如铁合金、电解铝、PVC、乙二醇、纯碱、焦炭,有的则是与之上市品种相关的产品,如电石、火电等。通过控制规模、压制产能的手段势必会逐步减少相关品种的供给。

显然,内蒙古作为全国重要的大宗商品产区,其严格的产能控制增强了产品供给的刚性,对上半年大宗商品市场上涨起到了一定的推动作用。当前,经济持续恢复,需求旺盛,许多大宗商品均处于紧平衡甚至供不应求的格局之中,在能耗控制的高压之下,地方政府十分重视绿色发展,能耗达标的考核。如此以来,上半年双控绩效考核较差的省份就有可能像内蒙古一样,短期内最有效的办法就是采取限产措施。这种反馈机制将进一步传导至大宗商品市场,强化紧供给的预期。

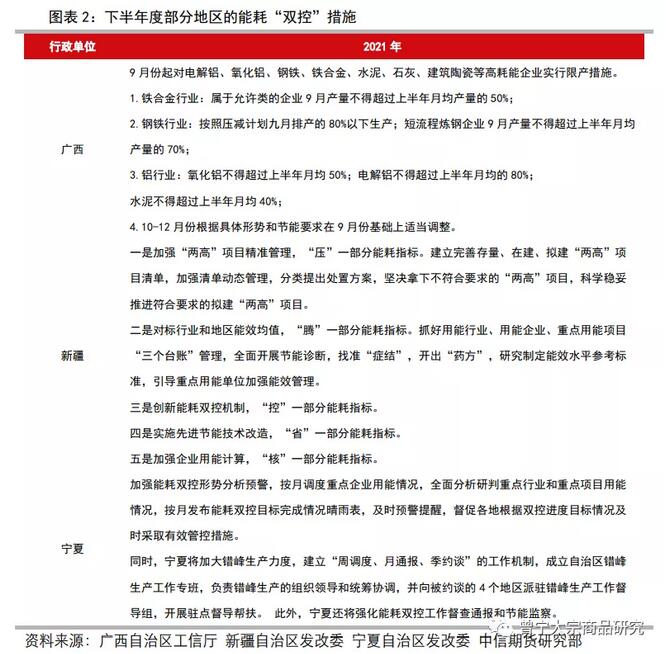

无独有偶,8月17日被预警的部分省份,也随即就“双控”予以表态。广西省出台了新的双控措施,要求从九月份开始,对电解铝、氧化铝、钢铁、水泥等高耗能企业实行限产,并给出了明确的减产标准。新疆、宁夏等被警告的自治区也做了整改部署。这些措施将在下半年对产品产生重大影响。

▌二、能耗双控影响哪些商品

(一)上半年九省能耗强度不降反升

国家发展改革委办公厅在8月17日印发了《2021年上半年各地区能耗双控目标完成情况晴雨表》,其中指出在能耗强度降低方面,青海、宁夏、广西、广东、福建、新疆、云南、陕西、江苏9个省(区)上半年能耗强度不降反升,为一级预警;在能源消费总量控制方面,青海、宁夏、广西、广东、福建、云南、江苏、湖北8个省(区)为一级预警。

总结得出,能耗强度降低与能源消费总量双一级预警的省份有青海、宁夏、广西、广东、福建、云南、江苏等七个省份。仅能耗双控降低一级预警的有新疆和陕西,证明这两省在控制能源消费总量上取得较大进展,但是由于省内经济结构问题导致GDP增速受到较大拖累,能耗强度降低未达标;能源消费总量控制方面一级预警的有湖北,可能是由于湖北省此前受疫情影响最大,恢复经济的意愿较为迫切,这从上半年湖北高达28.4%的GDP增速也可以看的出来,所以其在2021年上半年上马了较多此前因为疫情而搁置的项目,导致能源消费总量未达标。

发改委指出对于能耗强度降低预警等级为一级的省(区),即青海、宁夏、广西、广东、福建、新疆、云南、陕西、江苏这九个省,2021年将暂停“两高”项目节能审查。对于能源消费总量预警的省(区),发改委并未采取措施,意味着现阶段而言能耗强度降低是更为紧急的任务。通过梳理这九个省主要工业品的产能占比可以发现,有色金属、铁合金、PVC和纯碱将受到较大影响,根据这九省产能占比排序,影响排序如下:铁合金>有色>纯碱>PVC>螺纹钢。

(二)未来哪些省(区)值得关注

除了半年度列举的未达标的九个省(区)外,双控目标完成度边际变差的省(区)也值得关注。通过梳理一季度与半年度各地区能耗双控目标完成情况晴雨表可以得出,福建与陕西在能耗强度降低方面从二级预警转为一级预警;能源消费总量方面,福建、青海、宁夏从二级预警转为一级预警,新疆、陕西、四川从三级预警变为二级预警。可能的原因在于这六个省份二季度投产项目较多,预计在半年度预警下,后续产能投产将减速。

(三)双控政策影响哪些商品

双控政策主要针对高能耗行业,需要关注的高能耗行业主要有六类,分别是:化学原料及化学制品制造业、黑色金属冶炼及压延加工业、有色金属冶炼及压延加工业、非金属矿物制品业、石油加工炼焦及核燃料加工业、电力热力的生产和供应业。对应到上市期货上,主要有纯碱、PVC、螺纹钢、铁合金、有色金属、玻璃、焦炭等,我们总结了上述期货的产能地域分布情况。

对于能耗双控怎么控,内蒙古2021年2月份发布的文件对于我们来说有较大借鉴意义,其指出了6项措施:(1)提高新上项目准入标准;(2)加大化解过剩产能力度;(3)对部分高耗能行业实行能耗总量控制;(4)加快节能技术改造步伐;(5)调整现行电力市场交易政策;(6)清理整顿未批先建高耗能项目。总结而言,即是对存量高耗能项目进行审核及控制,对于存量不符合能耗要求的给予关停;以及提高对新增高耗能项目的审批门槛,高耗能项目短期难以落地。

▌三、能耗双控对大宗商品的具体影响

在8月17日《2021年上半年各地区能耗双控目标完成情况晴雨表》印发后,由于铁合金与有色金属在9省当中产能占比较高,铁合金与有色金属在当日及后期涨势明显强于其他品种。螺纹钢与PVC虽然受制于国内经济下滑在当日有所下跌,但是在之后一周内便迅速回归涨势,总体还是受益于能耗双控的供给端压制。

而回顾今年2月份以及6月份发改委公布能耗双控结果后有色金属以及其他工业品的走势,发现大部分工业品还是倾向于上涨。总体而言,能耗双控会对部分工业品供给端产生压制,将有助于于其价格上涨。但在实际情况当中,品种由于各自的基本面不同在价格上走势也会分化。如对于铝锌本身就受限电限产压制的品种,能耗双控无疑是火上浇油,影响幅度将会更大。我们重点对受影响较大的电解铝、铁合金进行分析。

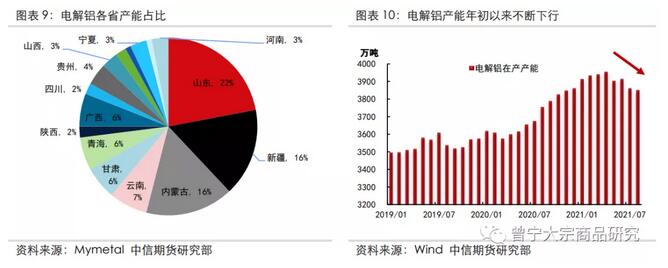

(一)铝:能耗双控“火上浇油”,铝价易涨难跌

能耗双控对电解铝供给端的冲击无疑是“火上浇油”,经过2016-2017年供给侧改革,电解铝产能天花板已定,约为4553.8万吨,这意味着之后新增电解铝产能将有限。而随着碳中和的推进,各地碳排放量大的企业将得到更加严厉的监管。从年初的内蒙古双控到广西、云南轮番发生限电限产,以及近期新疆昌吉由于能耗双控不得已对电解铝厂进行限产,电解铝新增产能难以落地。

供应端仍是铝价现阶段最主要的矛盾,7月份电解铝产量环比微降,8月份电解铝产量也不容乐观。新疆昌吉要求全区5家企业月产量合计不能超过23.8万吨,广西要求电解铝9月份产量不得超过2021年上半年月均产量的80%,能耗双控趋严加剧电解铝供应端紧张程度。前期内蒙古、河南、贵州等地电解铝厂陆续发生减产,预计各地限电限产将继续对供应端产生冲击。消费端来看,国内外电解铝消费表现出较强韧性,目前电解铝库存已经下降至75万吨以下,终端消费展现较强韧性,预计后续库存将继续下降。综合而言,电解铝供给端连续遭受冲击,而下游消费韧性较强。此次点名的九省在电解铝产能上占比较高,下半年能耗控制压力较大,预计有助于电解铝价格进一步上涨。

(二)铁合金:地方能耗“双控”升级,供给将再度收紧

广西和宁夏地区作为铁合金的主产区,限产限电将再度紧缩供给。自国家发改委公布能耗“双控”预警后,广西、宁夏相继出台能耗“双控”方案。广西要求属于允许类企业的9月产量不得超过上半年月均产量的50%,宁夏则将加大错峰生产力度,表示要扭转能耗双控不力的局面。广西、宁夏两地锰硅产能占全国的31%,能耗“双控”一级预警高悬的压力之下, 预计下半年锰硅供给端将继续收紧,对价格形成有力支撑。硅铁方面,宁夏、青海、陕西三个能耗“双控”一级预警地区,占全国硅铁产能的61%,同上逻辑,下半年供给端带来的价格支持同样值得持续关注。

-

经济承压背景下,水务行业投资有望加速且产能将逐步释放——2021年水务行业展望报告2021-09-06

-

产能置换 7家钢企又有新动作!2021-09-02

-

产能超3000万吨!国内新建9个焦化大型重点项目盘点2021-08-27

-

“十四五”规划污水处理新增产能下降60% 相关企业路在何方?2021-08-04

-

“十四五”规划污水处理新增产能下降60%,相关企业路在何方?2021-08-04

-

北上广深领跑!垃圾发电万吨产能城市20强盘点2021-08-02

-

《水泥玻璃行业产能置换实施办法》已印发 8月1日实施2021-07-22

-

工业和信息化部关于印发水泥玻璃行业产能置换实施办法的通知2021-07-21

-

发改委:扎实开展钢铁、煤炭去产能“回头看”2021-07-14

-

污泥处置也要“产能减碳”,干化焚烧有望成重要发展方向2021-07-12

-

水泥大省淘汰落后产能方案出台了!2021-07-06

-

凯米拉投资增加水处理化学品的产能,以服务不断增长的亚太市场2021-07-05

-

详解河钢千万吨级钢铁产能置换方案2021-06-28

-

“双碳”目标发展下 煤化工的产能将促进能源供给?2021-06-22

-

“十三五”期间河北省压减退出水泥产能1100多万吨2021-06-18