碳排放权交易——助力绿色税收

碳排放权交易——助力绿色税收01. 全国碳排放权交易市场——推进低碳经济转型的动力碳排放权交易体系这一基于市场确定碳价的政策工具,可通过良好的机制设计在环境

01. 全国碳排放权交易市场——推进低碳经济转型的动力

碳排放权交易体系这一基于市场确定碳价的政策工具,可通过良好的机制设计在环境、经济和社会等领域产生有益成果。在碳排放权交易体系下,政府设置总排放水平,并在此基准下发放一定数量的可交易配额(配额通常以吨二氧化碳或吨二氧化碳当量为单位发放),在市场力量的推动下,形成鼓励减排的激励机制。截至2021年,全球38个国家已施行碳排放权交易体系,超过了全球GDP的40%,更多碳交易体系正在规划或考虑中1。

在“碳达峰、碳中和”(以下简称为“双碳”)背景下,全国碳排放权交易市场既顺应了碳定价的国际发展趋势,更有助于加快我国温室气体减排进程,推动绿色经济发展。联合国环境规划署的报告显示,2019年我国温室气体排放量为140亿吨二氧化碳当量,总量位居全球首位2。碳排放权交易可成为推进低碳经济转型的动力,在“污染者付费”原则下,高污染高耗能高排放的生产者正视其行为所产生的成本,而采取有力减排措施的企业将获得更大回报,由此激励引导企业加强能效举措,提高清洁能源使用比例,促进全社会在投融资行为、技术研发、生产方式等领域发生变革,实现低碳经济转型,为高质量发展增添绿色动能。

02. “碳达峰、碳中和”目标下的两项政策工具

二氧化碳等温室气体排放所引发的全球气候变暖是21世纪人类面临的重大挑战之一,在《巴黎协定》下,各国政府相继公布了碳达峰、碳中和目标的时间表。中国承诺实现从碳达峰到碳中和只有30年的时间,与发达国家50-70年的过渡期相比3,面临着更为艰巨的任务。

碳排放权交易与我国目前绿色税收制度之间是相辅相成的关系,均通过“为碳定价”助力实现“双碳”目标,有效应对气候变化,推动经济可持续发展,提升中国经济竞争力。一方面,自2013年地方试点陆续启动碳排放权交易至今年6月,试点省市碳市场累计配额成交量达4.8亿吨二氧化碳当量,成交额约114亿元4,为后期碳市场建设提供了经验借鉴。随着中国碳排放权交易市场的启动,将成为全球覆盖温室气体排放量规模最大的碳市场5。全国碳排放权交易市场也为碳减排释放了更明朗的价格信号,有助于撬动更多社会资金,激励低碳技术与实践创新。

另一方面,中国虽未设置专门的“碳税”,但出台了一系列针对污染和节能环保的税收政策,以发挥税收杠杆的绿色调节作用。作为我国第一部“绿色税制”单行税法,2018年1月1日正式实施的《中华人民共和国环境保护税法》6将大气污染物、水污染物、固体废物和噪声等四类污染物作为征税对象,促使市场经济主体及时调整自身行为,促进绿色发展,同时企业所得税、增值税、消费税、资源税等也是“绿色税制”的重要组成部分。全国碳排放权交易与税收在“碳达峰、碳中和”的系统工程中相互配合,更好地推进能源和产业结构调整,加速迈入“零碳经济”时代,助力中国实现应对气候变化的郑重承诺。

03. 碳排放权交易市场对税收的影响

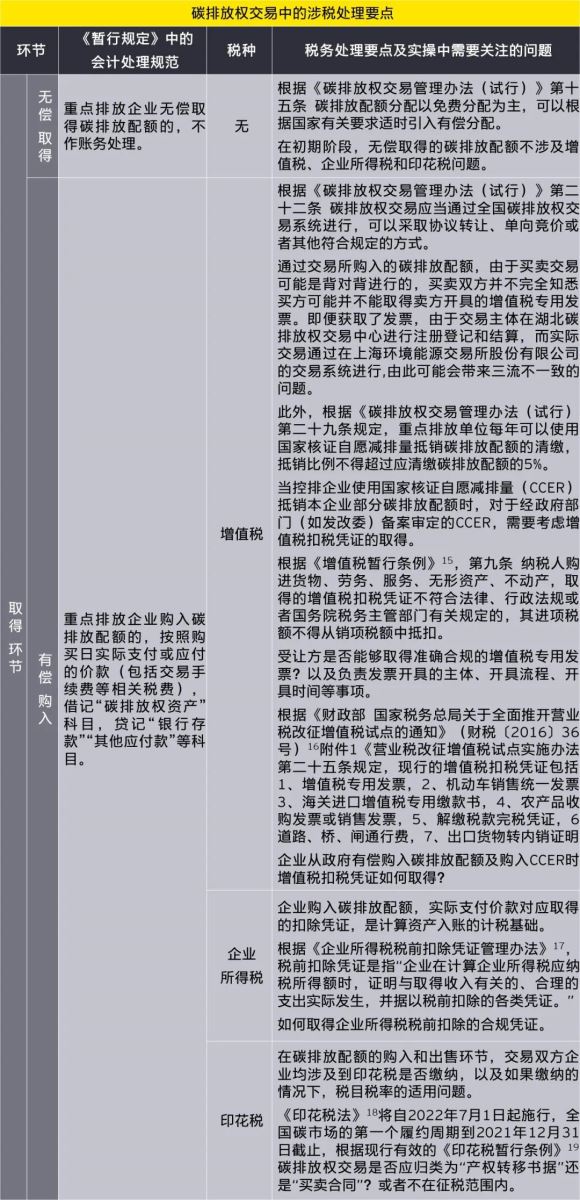

图1 碳排放权交易行为的涉税问题

2019年12月16日,财政部发布《碳排放权交易有关会计处理暂行规定》(以下简称《暂行规定》)7,规范了碳排放权交易相关的会计处理。根据2020年12月31日颁布的《碳排放权交易管理办法(试行)》8,2021年5月17日颁布的《碳排放权交易管理规则(试行)》9《碳排放权登记管理规则(试行)》10《碳排放权结算管理规则(试行)》11以及2021年6月22日发布的《关于全国碳排放权交易相关事项的公告》12,对于相关控排企业13、14而言,碳排放权交易主要涉及下表所示的税务处理问题:

04. “双碳”目标下企业的税务管理

低碳转型是企业未来发展的重大战略决策,是更好地应对全国碳排放市场和绿色税收制度,增强核心竞争力的关键。具体而言,在税务方面可以从以下几个角度进行准备:

一是评估相关税收政策的影响,增强企业竞争力。全国碳排放市场的上线以及绿色税收制度的不断健全,于相关企业而言是外部环境的重大变化,应通过提前评估相关政策对企业经营的影响,建立涉税事项的风险预警机制;同时对碳排放配额交易过程中的税收成本进行提前研判,建立完善的税收成本分析体系,服务于企业发展战略和核心竞争力的提高。

二是计算企业价值链的碳足迹和碳边境税及其他碳税的影响。企业通过测算生产经营活动产生的温室气体排放量,基于产品的碳足迹制定碳排放配额使用计划,并优化供应链,从而减少产品生命周期内的碳含量;对于“走出去”企业而言,也应关注目标国家的相关政策,如荷兰、丹麦、美国、日本等国的碳税,欧盟拟自2026年起实行碳边境税22,企业应增强对产品碳足迹的掌握,加快绿色低碳发展步伐。

三是制定一系列节能减排方案,更新商业模式。减排效率高的企业可通过在碳市场转让盈余配额获利;而环保税、企业所得税、增值税、消费税、资源税等在内的绿色税收制度也通过释放税收红利助力经济主体绿色转型。因此企业应当加快减排增效的步伐,如提高清洁能源使用比例,加大污染治理的研发投入力度等,使企业符合相关政策优惠条件,降低生产成本,提高生产效率。

四是确定税收激励、减免和其他筹资机制。绿色金融是助力低碳转型之路的金融解决方案,也是助力企业发展的新型融资渠道。基于业务安排,企业应分阶段、分步骤地确定税收激励、减免和其他筹资机制,对符合条件的绿色项目给予资金支持,充分激发企业内部节能减排的积极性。探索尝试绿色贷款、绿色债券等筹资方式,抓住“碳中和”的时代机遇,拓宽企业发展空间。

五是应使企业税务安排与供应链及企业商业模式相吻合。企业应考虑可持续发展的生态系统,使税务安排与业务安排协调配合,统筹把握税收与企业其他方面规划之间的关系,致力于整体效益最优化。构建资源高效利用的良性发展机制,实现税务安排与供应链及企业商业模式相吻合,在低碳转型的绿色大潮中重塑核心竞争力,为长期可持续发展奠定基础。

-

对我国碳达峰行动方案的思考之一:关于顶层设计2021-08-16

-

王忠民:碳中和的交易配置逻辑和投资机遇2021-08-15

-

碳达峰碳中和背景下水泥行业结构调整之路2021-08-11

-

福建:把碳达峰、碳中和纳入生态省建设布局2021-08-11

-

财政部:正牵头起草《关于财政支持做好碳达峰碳中和工作的指导意见》2021-08-11

-

在碳中和大背景下 新能源主题热度直线上升2021-08-10

-

江苏省生态环境厅2021年推动碳达峰、碳中和工作计划2021-08-10

-

“双碳”专题第9期 | 碳排放权交易政策解读(监管篇)2021-08-10

-

碳达峰、碳中和目标下的绿色税制优化研究2021-08-10

-

“双碳”专题第8期 | 碳排放权交易政策解读(配额篇)2021-08-09

-

刘锋:关于中国碳达峰、碳中和实现路径的顶层设计2021-08-09

-

山东菏泽发行“碳中和绿色债权融资计划”2021-08-09

-

联合国全球契约组织发布《企业碳中和路径图》2021-08-09

-

“碳达峰、碳中和”目标下中国制氢技术市场现状及发展趋势分析2021-08-06

-

“碳中和”、“两高项目”将成为中央环保督查重点 企业应自查整改哪些重点?2021-08-06