危废资源化处理专题研究报告:危废资源化格局演绎之路

危废资源化处理专题研究报告:危废资源化格局演绎之路一、深度资源化碾压普通资源化,测算增厚 7 倍以上利润空间(一)优势一:工艺先进,金属提纯品类多、品位高金属资源化按合金产值高低可

一、深度资源化碾压普通资源化,测算增厚 7 倍以上利润空间

(一)优势一:工艺先进,金属提纯品类多、品位高

金属资源化按合金产值高低可分为普通资源化与深度资源化两类,深度资源化具备更高提取/富集能力,产品价值更高,对应更大利润空间。经过多年发展,我国金属危废资源化技术水平不断提升,以深度资源化为代表的的高危废处理技术形成,金属提取/富集的品类和品位均高于同业。深度资源化产出的金属合金在后端深加工环节更易处理,因此销售环节可对富集到的金属计价,因此销售价格更高,大幅增厚盈利空间,提升产品竞争。

由于危废种类来源复杂且品质不一,通常掌握深度资源化技术的企业拥有多工艺处理能力,兼容性更强。工业危废整体成分本就相对复杂,且处置企业收集的危废来源广泛、品质不一。又由于不同产废企业产生危废的工艺不同,部分危废自身即有特殊性质,处理难度高。工艺较为多元的深度资源化,能够接收处理的危废范围更广,兼容性更强,更具市场竞争力。

在危废来源多、品质广时,深度资源化多工艺能够处理更加多元化的危废,具有强的特点。诸如浙富控股、高能环境等先进技术公司掌握的火法-湿法联合技术结合了两者的优势,不仅可以有效地回收危废中更多的有价金属,还能减少污染,降低能耗。

(二)优势二:多级配伍,确保危废处理更加经济、安全、高效

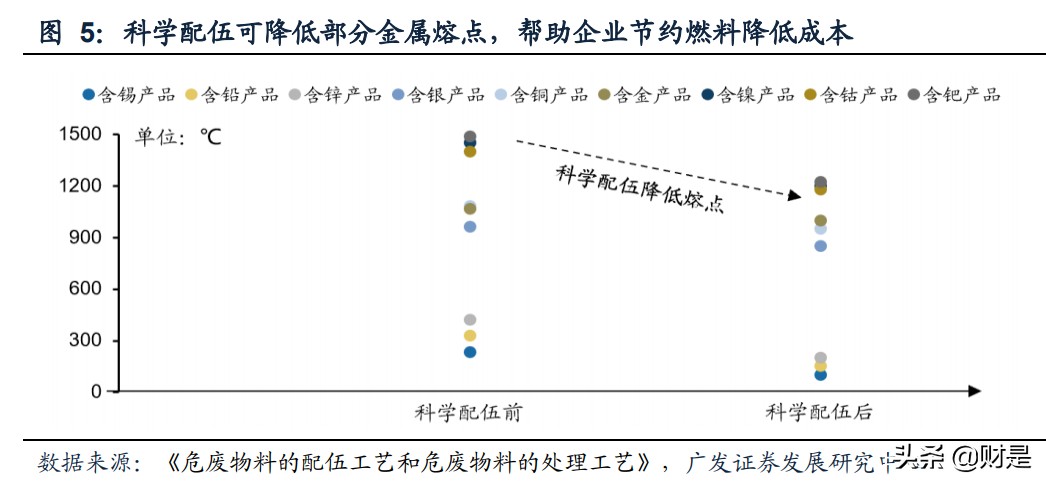

针对不同品质的危废,配伍工艺为基础也为重中之重,可降低部分金属熔点节约燃料,使得危废处理过程更经济。不同种类危废的配伍可以降低火法处置危废的熔点,不仅提取更多品类的金属,还能减少燃料用量。科学的配伍工艺可大幅节省成本,助力公司处理多来源、广品质危废,从而扩大规模提升市占率。

此外,深度资源化的多级配伍分别从市场、厂区、炉内三方面,确保危废处理过程更安全、更高效。掌握深度资源化技术的企业通过长期的摸索及经验积累,已形成自身配伍工艺的竞争壁垒,行业新进入者较难效仿。

(三)优势三:设备精良,由主至辅全方位提高处理效率

深度资源化技术通常设备自动化程度高,同时主要处理设备能耗低、配套设备除尘效果强等,全方位提高危废处理效率。先进设备结合工艺能将危废脱水至水分含量在 10%以下,其一能固定形态,其二为后续熔融、焙烧节省燃料。先进设备还具有自动化程度高、有毒烟尘处理效果好、设备持续运行周期长等特点,达到降低人力物力,提高生产效率的作用。

(四)三大优势下,深度资源化较普通资源化拓展 7 倍以上利润空间

三大优势下,深度资源化较普通资源化拓展7倍以上利润空间。以前后端一体化的浙富控股为例,其前端能够回收、富集十余种金属,并且所生产合金化合物产值较高, 后端销售电解铜、硫酸镍、电解锌等诸多产品。相较于传统的危废资源化产物仅为 铜,更多金属提纯品类塑造更大盈利空间。危废物料多以含铜量计价,而各级别铜金属提取工艺差异甚微。深度资源化拓展盈利空间能力强,助力头部技术公 司加速获取市场。

(五)危废资源化再生属性助力碳中和,实现环保+效益双赢

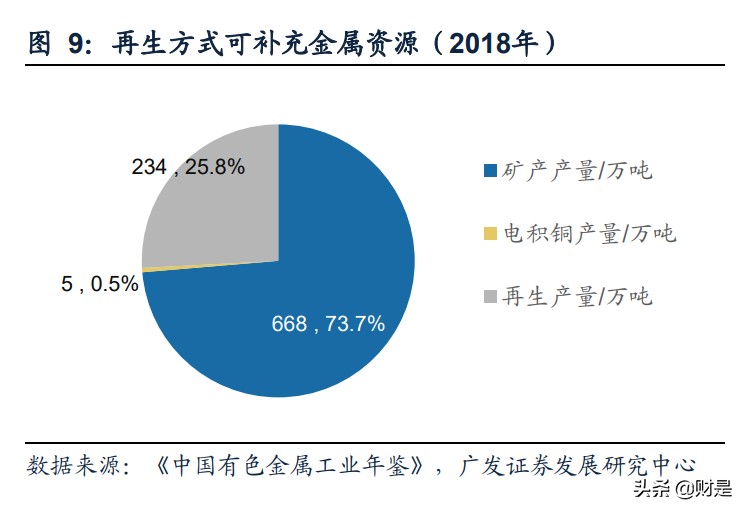

资源化作为近年来新兴技术路线,提纯出的金属材料可帮助企业节能减排,符合碳中和背景下再生资源属性。危废资源化技术路线下,前后端产物为再生金属大宗商品,可在一定程度上补充金属资源。以浙富控股为例,2020年公司产铜81995吨、镍2787吨、锌10481吨、铅7000吨等,由此可见危废资源化对资源品的产出能力。伴随我国禁运洋垃圾以及推进碳中和,危废资源化后产品势必将进入再利用体系,成为对资源品供给的补充之一。

再生金属利用可以显著降低企业排碳量以及污染水平,节能减排效果突出。金属资源的回收及二次利用是实现节能减排的有效途径,对实现碳达峰、碳中和目标有积极贡献。

除显著降低企业排碳量以及污染水平外,再生方式还能有效降低成本,扩大利润空间。危废资源化利用作为再生金属生产的方式之一,既能节能减排、符合碳中和发展趋势,又能降低成本扩大利润空间,实现环保与效益的双赢。

二、ToB商业模式下,专业企业优于产废企业自行处置

(一)ToB模式触发收废优势,专业资源化企业更受青睐

可跨省运输背景+危废资源化行业ToB商业模式下,市场竞争程度较高,利于专业企业扩大规模。专业资源化企业可依靠多地收废形成的规模优势, 降低经营成本、提高利润空间,更具扩张能力。

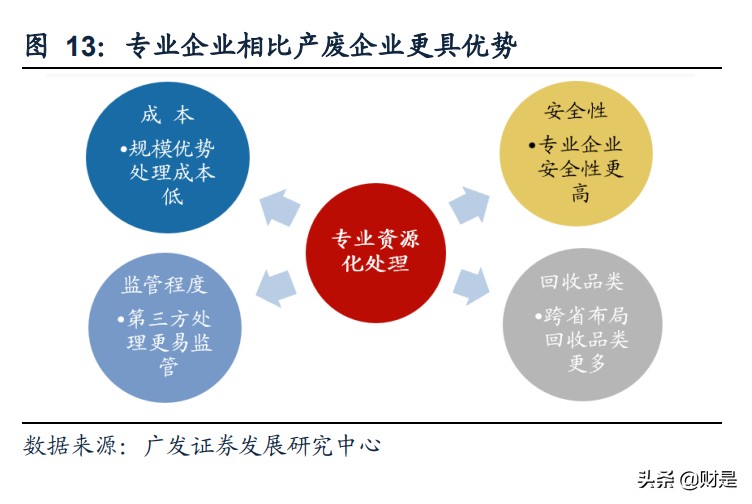

政策鼓励危废交由第三方专业化、高标准处理。对危废处置企业而言, 一旦发生环境污染事故,将会受到罚款、赔偿损失、停产整改等处罚,甚至会丧失危险废物经营许可证,从而影响危废处置企业的持续经营。对于产废企业,国家政策多注重危废的减量化及危废无害化处置方面,而资源化危废鼓励专业化、高标准化处理利用。专业资源化企业作为第三方平台,具有易监管、更安全、处置成本更低、 回收品类更多等优势,因此在强监管、严执行的政策下,危废处置企业专业性发展为必然方向。

大部分地区允许资源化危废跨省运输,专业资源化企业异地收废意愿强,可在多地布局前端业务。相较于危废资源化仅为“副业”的产废企业而言,专业资源化企业拥有更强的异地收废意愿及更多的危废前端布局。伴随资源化危废可跨省运输,有利于专业资源化企业进一步扩大收废半径,提高行业集中度。

(二)31省数据显示专业企业占比提升,环保企业加速收并购佐证趋势

我国危废资源化处于快速发展阶段,产能需求不断释放,2020年资源化产能核准规模近亿吨。企业数量增速不及规模增速,主要系项目单体规模较以往有所增加所致,我国资源化单厂产能规模由2017年 3.96万吨/年提升至2020年5.16万吨/年。同时,近年国家不断提升危废监管及综合利用力度,预计危废资源化产能需求还将不断释放。

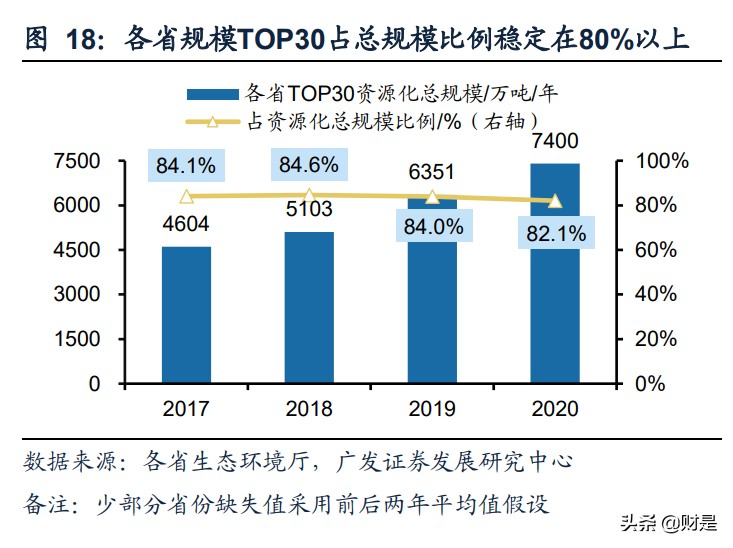

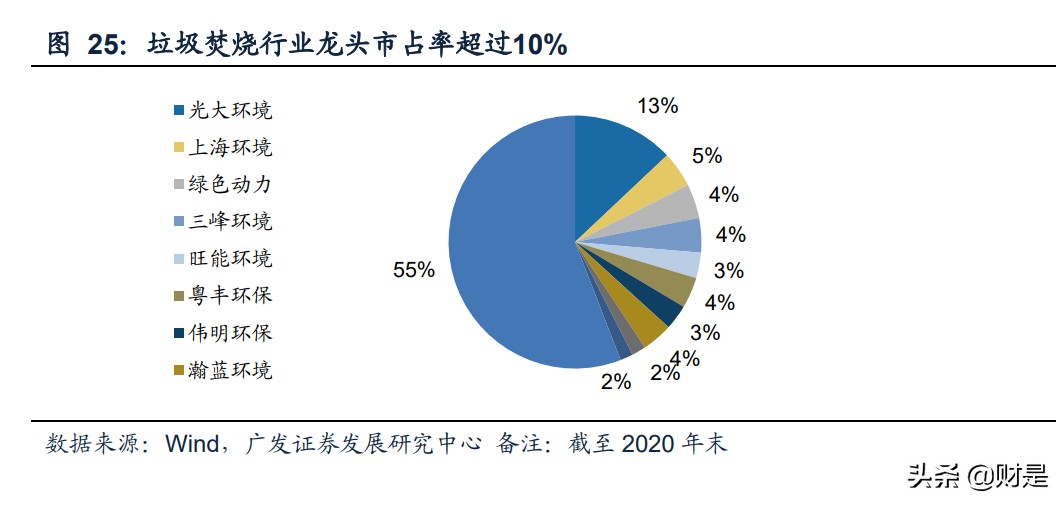

虽然行业整体竞争格局较为分散,仍有小型资质企业不断进入,但已经出现头部企业产能规模扩大趋势。各省规模TOP15占比下降明显,主要系近年来行业仍有小型资质持续审批进入市场所致,但各省规模TOP30占总规模比例基本稳定在80%以上。同时TOP15/30水平单厂规模均有明显提高,虽然危废资源化行业整体产能仍处于扩张趋势,但头部企业规模逐年扩张,产能相对集中。

各省TOP30水平单厂规模已提升至8.51万吨/年,TOP30外单厂规模保持稳定。2017年我国TOP15/30水平单厂规模分别为 8.68/5.29万吨/年,2020年已提升至12.50/8.51万吨/年,涨幅均超过40%。TOP30以外企业单厂规模保持稳定,4年来均低于2万吨/年,行业产能向头部集中趋势明显。

更重要的是,行业整体竞争格局虽分散,但各省规模TOP15公司绝大部分呈现加速向专业资源化公司集中趋势。截止2020年, 各省资源化规模TOP15企业中专业资源化企业产能为3309万吨/年。专业企业产能占比由2017年51.9%提升至2020年60.8%,意味着行业正加速向专业资源化公司整合。虽然危废资源化整体仍处于较为分散的竞争格局,但有利于头部公司借助技术及规模优势形成的盈利空间获取更 大市场份额。

微观产能近年危废资源化收并购已经频发,印证行业产能向专业资源化企业转移趋势。环保企业通过收并购方式,快速切入危废资源化领域,行业产能向以部分环保公司为代表的专业资源化企业转移,市场竞争格局改善。

(三)专业企业年化 1600 亿市场空间,预计龙头规模将超 400 万吨/年

危废资源化处理量近4700万吨,对应金属资源化处理量近1900万吨。

危废金属资源化专业企业产能规模超3200万吨,实际处理量超1600万吨,对应1600亿元市场空间。含金属危废资源化处理量达1870.11万吨/年,假设专业企业占比2025年达80%,行业产能利用率提高至50%,则2025年专业企业含金属资源化核准规模达3237.56万吨,专业企业资源化处置量为1618.78万吨。若以危废资源化货值1万元/吨计算,预计相关市场空间将超过 1600亿元。

受制于行业资质及技术壁垒,未来龙头将从存量企业中走出,测算产能规模超400万吨/年。由于行业资质壁垒较高且资质审批时间长,危废资源化业务多在存量项目中发展。预计在产能加速向专业企业集中的趋势下,行业龙头即将出现。

三、专业深度资源化企业将通过一体化、多地域等提升市占率

专业深度资源化企业或为最优选择,但目前危废资源化上市公司产能资质市占率均 不足5%,提升空间广阔。深度资源化所得合金产品价值高,行业产能向专业资源化企业转移,专业深度资源化或为行业未来发展方向。预计在技术一体化带来的的协同效应,多地域布局带来的规模效应以及先发优势形成的卡位效应的推动下,专业深度资源化公司将率先实现市占率的提升。

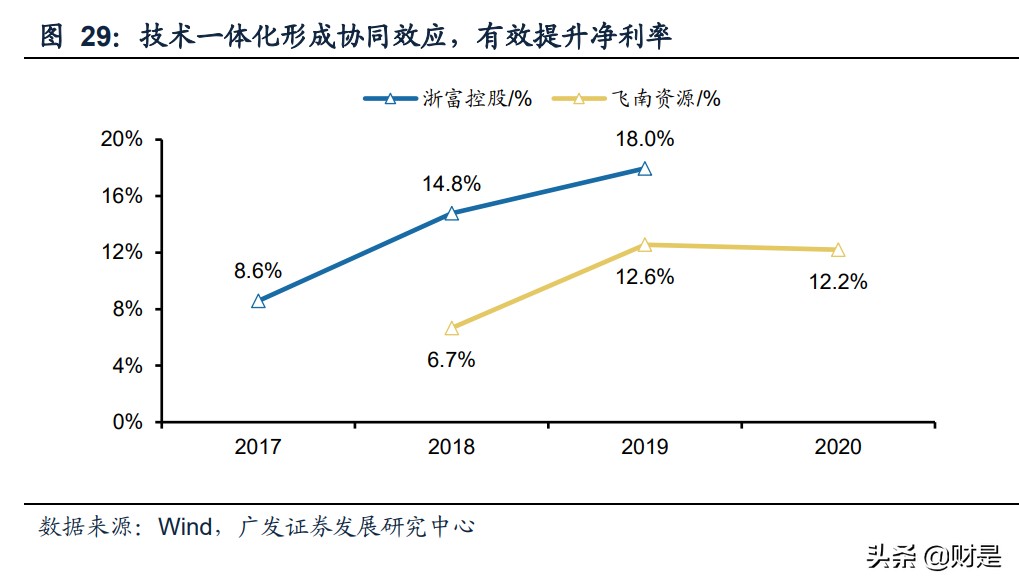

(一)路径一:技术一体化产生协同效应,有效拓展利润空间

预计一体化或将成为产业发展的方向之一,专业深度资源化企业将有望率先完成全 产业链布局。目前部分公司也借助技术及资金优势加速切入后端深加工环节,获取更高附加值的同时也提高技术壁垒。以浙富控股为例,其全资子公司申联环保集团跟其他的危废公司相比,最大的特点是前后端 一体化的布局,实现深度资源化及后端含金属危废的深加工布局。

全产业链布局将带动利润率提升以及金属品类、品位的提高。浙富控股子公司申联环保集团可回收十几种金属,产出含锌99.99% 以上的电解锌。浙富控股子公司后端产品品位高,技术优势产生的协同优势明显,利润率高于同行。

部分进军危废领域的环保公司已经提高技术投入,并且切入全产业链布局。如高能环境子公司阳新鹏富2019年下半年完成对还原炉的升级改造工程完成后,不仅提升了冰铜产品的铜品位,还实现对贵金属镍的富集,由先前回收、富集原料中铜、金、 银、钯4类金属提升至5类,进一步提升公司利润空间。

(二)路径二:多地域布局扩大收废半径,实现可复制性扩张

多地区的危废收集布局可提升危废收集能力,助力企业成为“工业固废管家”。从盈利模式来看,危废收集能力是公司的核心收入驱动力之一。尤其是在绝大部分省份资源化危废可跨省运输的背景下,公司可实现多地区布局的集散式危废收集模式, 具备更大的盈利半径,覆盖更多工业企业需求从而成为成为“工业固废管家”。多地布局形成的规模效 应有效降低营业成本,提高业务利润空间。

顺应行业头部规模扩大趋势,未来单厂产能扩产或为发展方向。2020年全国专业资源化企业单厂项目规模TOP10中,4家为 通过扩产实现产能规模的提升。以飞南资源和浙富控股为例,飞南资源资源化产能 由2016年的20万吨/年,提升至2020年45万吨/年,单厂扩产25万吨。浙富控股子公司富阳申能资源化产能由2016年14.6万吨/年,提升至2020年35万吨/年,单厂扩产 20.4万吨。预计类似的“多地收集+单厂扩产,集中深加工处理”模式将在更多 公司出现,届时规模优势和协同处置能力将进一步凸显。

(三)路径三:资质壁垒限制新进入者抢占市场,先发部队卡位优势强

行业收入中仍包括部分资质溢价,可抑制产能快速扩张及竞争者的突现。我国对危废企业采取经营许可证制度,从事危废的收集、处置活动需持证进行。严格的资质管理制度是危 废处理行业较为重要的行业壁垒,并在一定程度上限制了危废处理产能的快速扩张。

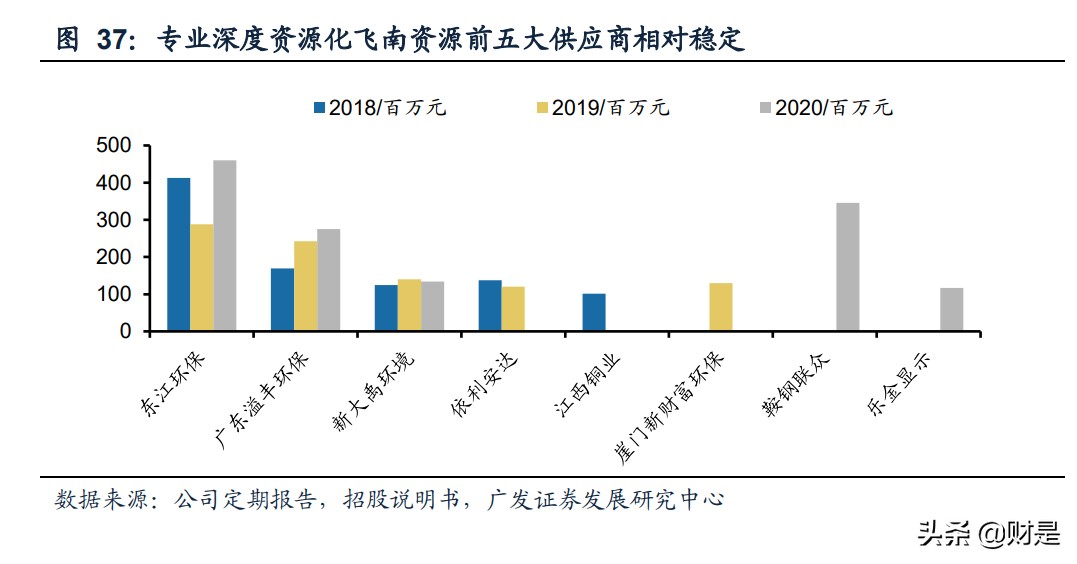

危废处理业务的上游客户粘性高,专业深度资源化企业客户稳定。以专业深度资源化公司浙富控股、高能环境、飞南资源化为例,三年内前五大供应商变动较少,供货源稳定。在技术及专业性双重优势下,先发企业客户稳定不易流失,利于企业开拓市场份额。

四、产量价三重共振的资源化龙头分析

危废资源化行业竞争格局演绎,行业产能向高技术的专业企业集中,龙头即将出现。以高能环境、浙富控股为代表的专业深度资源化公司,将凭借技术及地域优势带来的盈利能力、产业链延伸增强竞争壁垒,从而加速获取市场空间。危废资源化隶属于再生资源行业,具备ToB、大市场、低市占率的属性,且减碳效应激发后端需求。预计上述行业逻辑将通过业绩的持续释放得到验证,如高能环境、 浙富控股2021年半年度业绩预告均同比高增长,超出市场预期,危废资源化头部公司将通过产量价的三重共振压实逻辑,带动盈利能力的高速增长。

-

福建推进污水资源化利用 2025年福州再生水利用率将超25%2021-07-26

-

常州新北生态环境局帮扶小微企业破解危废处置难题2021-07-26

-

东京奥运会已经开幕!环保企业如何参与?2021-07-26

-

全国碳交易市场启动在即 对电力企业影响几何?2021-07-23

-

广西百色大力提升固废资源化利用水平2021-07-23

-

碳交易市场正式上线 哪些企业能够成为“卖炭翁”?2021-07-22

-

环境企业50强名单谁上谁下了?2021-07-22

-

探索水资源价格改革路径!细数价改那些事儿2021-07-22

-

广西10部门印发《广西推进污水资源化利用实施方案》2021-07-20

-

让资源变现,想专职的、兼职的统统看过来!2021-07-20

-

咸阳高新区向25家企业发放环保补贴 专项奖补资金近540万元2021-07-20

-

2021环境企业50强分析报告--资产负债率等指标分析2021-07-20

-

在碳达峰碳中和目标下化工园区和化工企业要如何响应?2021-07-16

-

广东开展石油化工与金属冶炼行业企业固体废物环境管理情况调查工作2021-07-16

-

2021环境企业50强分析报告--营收、净利、资产等指标分析2021-07-16